Er det nødvendigt at overføre data fra PS4 til PS5?

Skal jeg overføre mine data fra PS4 til PS5? Med udgivelsen af den nye PlayStation 5 spekulerer mange Genshin Impact-spillere, der har nydt spillet på …

Læs artikel

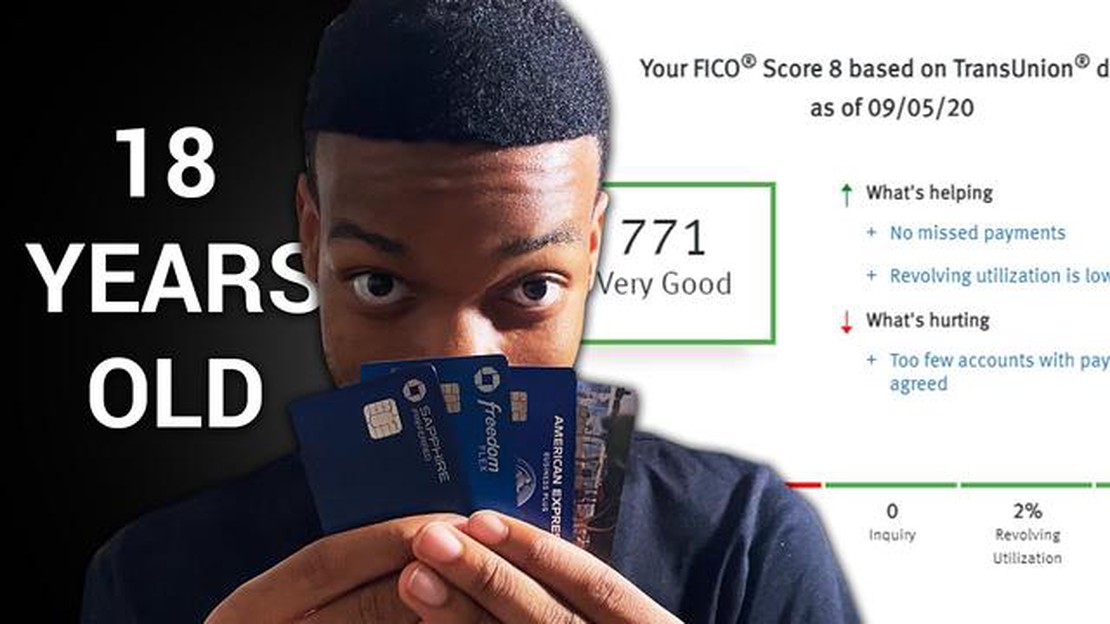

Når det kommer til kreditscore, kan alder spille en væsentlig rolle. Når unge voksne går ind i en verden af økonomisk uafhængighed, er det afgørende at forstå den gennemsnitlige kreditscore for 18-årige og de faktorer, der kan påvirke dem. En kreditscore er et trecifret tal, der repræsenterer en persons kreditværdighed, hvilket indikerer deres evne til at tilbagebetale gæld og håndtere økonomisk ansvar.

Når man er 18 år gammel, er de fleste lige begyndt på deres økonomiske rejse, hvilket betyder, at de måske ikke har haft tilstrækkelig tid til at etablere en kredithistorik. Denne mangel på kredithistorik kan gøre det udfordrende for långivere og kreditorer at vurdere deres kreditværdighed. Derfor har den gennemsnitlige kreditscore for 18-årige en tendens til at være lavere sammenlignet med ældre aldersgrupper, f.eks. dem i 30’erne eller 40’erne.

Det er vigtigt at bemærke, at den gennemsnitlige kreditscore for 18-årige kan variere afhængigt af flere faktorer. En af disse faktorer er, om personen har åbnet sine egne kreditkonti, f.eks. et kreditkort eller et mindre lån. Dem, der har taget en eller anden form for kredit og har foretaget konsekvente, rettidige betalinger, kan have en højere kreditscore sammenlignet med dem, der slet ikke har nogen kredithistorik.

Derudover kan andre faktorer som indkomst, beskæftigelseshistorik og økonomisk ansvar også påvirke en 18-årigs kreditværdighed. Hvis en 18-årig f.eks. har et stabilt job, en god indkomst og minimale økonomiske forpligtelser, kan vedkommende blive betragtet som en mindre kreditrisiko og få en højere kreditscore.

En kreditscore er en numerisk værdi, der repræsenterer en persons kreditværdighed. Det er et mål for, hvor sandsynligt det er, at en person vil tilbagebetale sin gæld baseret på deres tidligere økonomiske adfærd. Kreditscorer bruges af långivere, udlejere og andre enheder til at vurdere risikoen ved at udvide kreditten eller indgå en finansiel aftale med en person.

Kreditscoren ligger typisk mellem 300 og 850, hvor en højere score indikerer en lavere kreditrisiko. En højere kreditscore kan gøre det lettere for enkeltpersoner at kvalificere sig til lån og opnå gunstige renter. Omvendt kan en lavere kreditscore gøre det sværere at få adgang til kredit eller resultere i højere renter.

Kreditscorer bestemmes af forskellige faktorer, herunder betalingshistorik, kreditudnyttelse, længde af kredithistorik, anvendte kredittyper og nye kreditforespørgsler. Betalingshistorik udgør den største del af en kreditscore, hvilket understreger vigtigheden af at betale rettidigt på al gæld. Høj kreditudnyttelse, eller brug af en stor procentdel af den tilgængelige kredit, kan påvirke en kreditscore negativt.

Det er afgørende for enkeltpersoner at overvåge deres kredit score regelmæssigt og forstå de faktorer, der bidrager til deres score. Ved at opretholde en god kreditværdighed kan man forbedre sin økonomiske situation og øge sine chancer for at få kredit på gunstige vilkår.

En kreditscore er et trecifret tal, der repræsenterer en persons kreditværdighed. Det er en afspejling af deres økonomiske historie, herunder deres evne til at tilbagebetale gæld og håndtere kredit på en ansvarlig måde. Kreditscorer spiller en afgørende rolle i en persons økonomiske liv og påvirker deres evne til at få lån, sikre gunstige renter og endda leje en lejlighed.

Det er vigtigt at have en god kreditscore, fordi det viser långivere og finansielle institutioner, at du er en pålidelig låntager. En højere kreditscore indikerer, at du er mere tilbøjelig til at tilbagebetale dine lån til tiden og fuldt ud. Det kan resultere i lavere renter og bedre vilkår på kreditkort, realkreditlån og billån. På den anden side kan en lav kreditscore gøre det svært at blive godkendt til lån eller kreditkort, og det kan resultere i højere renter og mindre gunstige lånevilkår.

Desuden er kreditscoren ikke kun vigtig for at låne penge. Den kan også påvirke andre aspekter af dit liv, f.eks. når du skal leje en lejlighed. Udlejere tjekker ofte potentielle lejeres kreditværdighed for at afgøre, om de er økonomisk ansvarlige og pålidelige. En lav kreditværdighed kan få udlejere til at afvise din lejeansøgning eller kræve et større depositum.

For at opretholde en god kreditværdighed er det vigtigt at forvalte sin kredit på en ansvarlig måde. Det inkluderer at betale regninger til tiden, holde kreditkortsaldoen lav og undgå overdreven gæld. Regelmæssig kontrol af din kreditrapport for fejl og svigagtig aktivitet er også vigtig for at sikre, at din kredit score nøjagtigt afspejler din økonomiske historie.

Sammenfattende er kreditscoren et afgørende aspekt af privatøkonomien. De påvirker din evne til at låne penge, sikre gunstige vilkår og endda leje en lejlighed. At opretholde en god kreditværdighed kræver ansvarlig økonomisk styring og regelmæssig overvågning af din kreditrapport.

Når unge voksne bevæger sig ind i den voksne verden, er mange nysgerrige på deres økonomiske helbred, herunder deres kreditværdighed. Kreditscorer er vigtige, da de bestemmer en persons kreditværdighed og kan påvirke deres evne til at sikre lån, realkreditlån og kreditkort.

For 18-årige er det at etablere kredit et nyt og vigtigt skridt på deres økonomiske rejse. Selvom de måske ikke har en lang kredithistorik, er der stadig måder, hvorpå de kan få en gennemsnitlig kreditscore.

Læs også: Skal jeg beholde nogen skatte i Resident Evil 8?

I gennemsnit er kreditværdigheden for 18-årige lavere end for ældre aldersgrupper. Det skyldes primært, at de ikke har haft tid nok til at opbygge en solid kredithistorik. Deres begrænsede økonomiske erfaring og mangel på kreditkonti kan resultere i lavere score.

Men ved at tage proaktive skridt til at opbygge kredit kan 18-årige forbedre deres score over tid. Det inkluderer at åbne et kreditkort eller blive autoriseret bruger på en forælders kreditkortkonto. Rettidige betalinger og lav kreditudnyttelse er nøglefaktorer i forbedringen af den gennemsnitlige kreditscore.

Læs også: Vil Hu Tao-banneret vende tilbage?

Det er også vigtigt for 18-årige at forstå, at deres kreditscore ikke udelukkende bestemmes af deres økonomiske handlinger. Andre faktorer, såsom deres beskæftigelseshistorik, indkomst og de typer af kredit, de har, kan også påvirke deres gennemsnitlige kreditscore.

Derfor er det afgørende for unge voksne at have ansvarlige økonomiske vaner og træffe informerede beslutninger, når det kommer til kredit. Dette kan hjælpe dem med at etablere et solidt kreditgrundlag og øge deres gennemsnitlige kreditscore over tid.

Betalingshistorik: En af de vigtigste faktorer, der påvirker kreditscoren, er betalingshistorikken. Dette omfatter, om betalinger er foretaget til tiden, og om der er betalinger, der er blevet overset eller misligholdt. Forsinkede betalinger eller en historie med ubesvarede betalinger kan have en negativ indvirkning på en kreditvurdering.

Kreditudnyttelse: Kreditudnyttelse refererer til den mængde kredit, en person bruger, sammenlignet med deres tilgængelige kredit. En høj kreditudnyttelsesgrad, hvilket betyder, at der bruges en stor mængde kredit, kan påvirke en kreditscore negativt. Det anbefales generelt at holde kreditudnyttelsen under 30% for at opretholde en god kreditscore.

Længde af kredithistorik: Længden af en persons kredithistorik spiller også en rolle i bestemmelsen af deres kreditscore. En længere kredithistorik kan ses som mere gunstig, da det giver en track record af ansvarlig kreditbrug. Personer, der lige er startet med kredit, kan have en lavere kreditscore simpelthen på grund af deres begrænsede kredithistorik.

Typer af kredit: De typer af kredit, en person har, kan påvirke deres kredit score. Det kan være en fordel at have en blanding af forskellige typer af kredit, såsom kreditkort, afdragslån og realkreditlån. Men hvis man har for mange konti eller er meget afhængig af én type kredit, kan det have en negativ indvirkning.

Nylige kreditforespørgsler: Antallet af nylige kreditforespørgsler kan også påvirke en kredit score. Når en person ansøger om ny kredit, f.eks. et kreditkort eller lån, foretages der typisk en hård forespørgsel på deres kreditrapport. At have for mange nylige kreditforespørgsler kan ses som et rødt flag for långivere, da det kan indikere økonomisk ustabilitet eller en afhængighed af kredit.

Offentlige optegnelser: Offentlige optegnelser, såsom konkurser, skatteudlæg eller domme, kan have en betydelig indvirkning på en persons kredit score. Disse negative mærker forbliver på en kreditrapport i flere år og kan drastisk sænke en kredit score. Det er vigtigt at undgå disse typer af negative offentlige optegnelser for at opretholde en god kreditværdighed.

Afslutningsvis er der flere faktorer, der kan påvirke en persons kreditscore. At opretholde en positiv betalingshistorik, styre kreditudnyttelsen, etablere en længere kredithistorik, have en blanding af kredittyper, minimere nylige kreditforespørgsler og undgå negative offentlige optegnelser er alle vigtige for at opretholde en god kreditscore.

En kreditscore er et trecifret tal, der afspejler en persons kreditværdighed. Den beregnes ud fra personens kredithistorik og bruges af långivere til at vurdere risikoen ved at låne penge til den pågældende person.

Det er vigtigt at have en god kreditscore, fordi det kan påvirke en persons evne til at få lån, kreditkort og andre former for kredit. En højere kreditscore betyder typisk bedre lånevilkår, lavere renter og mere favorable kreditmuligheder.

Den gennemsnitlige kreditscore for 18-årige er typisk lavere end den samlede gennemsnitlige kreditscore for voksne. Det skyldes, at de har en begrænset kredithistorik eller slet ingen kredithistorik. Den gennemsnitlige kreditscore for 18-årige kan variere, men den ligger generelt mellem 630 og 650.

En 18-årig kan opbygge en god kreditscore ved at tage skridt til at opbygge kredit på en ansvarlig måde. Dette kan omfatte at få et sikret kreditkort, foretage betalinger til tiden, holde kreditudnyttelsen lav og undgå overdreven gæld. Det er vigtigt for unge mennesker at begynde at opbygge kredit tidligt for at etablere en solid kredithistorie.

Der er flere faktorer, der kan sænke en 18-årigs kreditværdighed. Disse omfatter manglende eller forsinkede betalinger, høj kreditudnyttelse, en kort kredithistorik, ansøgning om for mange kreditkort eller lån og en høj gæld. Det er vigtigt for unge mennesker at være opmærksomme på disse faktorer og administrere deres kredit ansvarligt for at opretholde en god kreditværdighed.

Skal jeg overføre mine data fra PS4 til PS5? Med udgivelsen af den nye PlayStation 5 spekulerer mange Genshin Impact-spillere, der har nydt spillet på …

Læs artikelKan man tilføje et politi-mod til GTA 5 for at spille som betjent? Hvis du er fan af Grand Theft Auto-serien (GTA), har du sikkert spekuleret på, om …

Læs artikelEr det sikkert at downloade Genshin Impact på en bærbar computer? Med den voksende popularitet af Genshin Impact spekulerer mange gamere på, om det er …

Læs artikelHvordan snyder man i NBA 2k14? Er du træt af at spille NBA 2k14 på den gammeldags måde? Vil du dominere banen og efterlade dine modstandere i …

Læs artikelHvilke specifikationer skal min mobile enhed opfylde for at spille Genshin Impact? Genshin Impact er et populært open-world action-rollespil udviklet …

Læs artikelHvordan får man fat i den uslebne diamant Genshin? Genshin Impact er et populært open-world action-rollespil udviklet af miHoYo. En af de sjældne og …

Læs artikel