Wie man Resident Evil Revelations im 2-Spieler-Modus spielt

Wie kann man Resident Evil Revelations mit 2 Spielern spielen? In Resident Evil Revelations können sich Spieler mit einem Freund zusammentun, um ein …

Artikel lesen

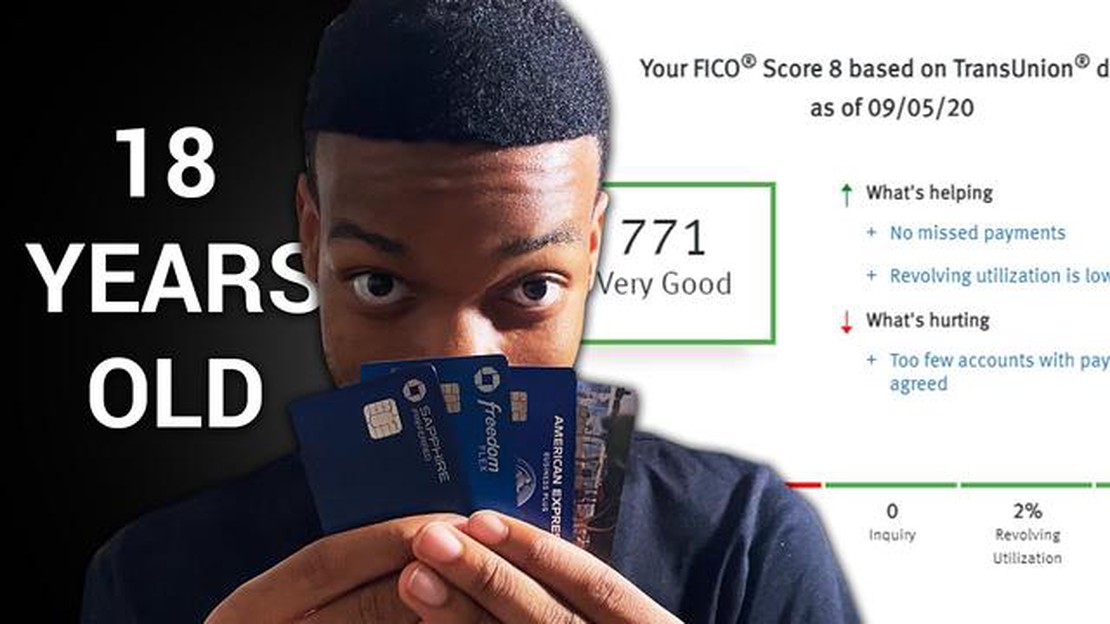

Wenn es um Kreditwürdigkeit geht, kann das Alter eine wichtige Rolle spielen. Wenn junge Erwachsene in die Welt der finanziellen Unabhängigkeit eintreten, ist es wichtig, den durchschnittlichen Kreditscore für 18-Jährige und die Faktoren, die ihn beeinflussen können, zu kennen. Ein Kreditscore ist eine dreistellige Zahl, die die Kreditwürdigkeit einer Person angibt, d. h. ihre Fähigkeit, Schulden zurückzuzahlen und finanzielle Verpflichtungen zu erfüllen.

Mit 18 Jahren stehen die meisten Menschen erst am Anfang ihrer finanziellen Entwicklung, was bedeutet, dass sie möglicherweise noch nicht genügend Zeit hatten, eine Kredithistorie aufzubauen. Diese fehlende Kredithistorie kann es für Kreditgeber und Gläubiger schwierig machen, die Kreditwürdigkeit zu beurteilen. Aus diesem Grund ist der durchschnittliche Kreditscore für 18-Jährige im Vergleich zu älteren Altersgruppen, z. B. den 30- oder 40-Jährigen, tendenziell niedriger.

Es ist wichtig zu wissen, dass die durchschnittliche Kreditwürdigkeit von 18-Jährigen von mehreren Faktoren abhängen kann. Einer dieser Faktoren ist, ob die betreffende Person eigene Kreditkonten eröffnet hat, z. B. eine Kreditkarte oder einen Kleinkredit. Diejenigen, die einen Kredit aufgenommen haben und ihre Zahlungen regelmäßig und pünktlich geleistet haben, können eine höhere Kreditwürdigkeit aufweisen als diejenigen, die überhaupt keine Kreditgeschichte haben.

Darüber hinaus können sich auch andere Faktoren wie Einkommen, Erwerbsbiografie und finanzielle Verpflichtungen auf die Kreditwürdigkeit eines 18-Jährigen auswirken. Wenn ein 18-Jähriger zum Beispiel einen festen Arbeitsplatz, ein gutes Einkommen und nur geringe finanzielle Verpflichtungen hat, wird er als weniger kreditgefährdet angesehen und kann eine höhere Kreditwürdigkeit haben.

Ein Kredit-Score ist ein numerischer Wert, der die Kreditwürdigkeit einer Person darstellt. Er ist ein Maß dafür, wie wahrscheinlich es ist, dass eine Person ihre Schulden auf der Grundlage ihres bisherigen Finanzverhaltens zurückzahlen wird. Kreditwürdigkeitsprüfungen werden von Kreditgebern, Vermietern und anderen Einrichtungen verwendet, um das Risiko einer Kreditvergabe oder eines finanziellen Vertrags mit einer Person zu bewerten.

Kreditscores reichen in der Regel von 300 bis 850, wobei höhere Scores ein geringeres Kreditrisiko anzeigen. Eine höhere Kreditwürdigkeit kann es für Einzelpersonen einfacher machen, sich für Kredite zu qualifizieren und günstige Zinssätze zu erhalten. Umgekehrt kann eine niedrigere Kreditwürdigkeit den Zugang zu Krediten erschweren oder zu höheren Zinssätzen führen.

Der Kreditscore wird durch verschiedene Faktoren bestimmt, darunter das Zahlungsverhalten, die Kreditinanspruchnahme, die Dauer der Kredithistorie, die Art der in Anspruch genommenen Kredite und neue Kreditanfragen. Das Zahlungsverhalten macht den größten Teil des Kreditscores aus und unterstreicht, wie wichtig es ist, alle Schulden pünktlich zu begleichen. Eine hohe Kreditinanspruchnahme, d. h. die Inanspruchnahme eines großen Prozentsatzes des verfügbaren Kredits, kann sich negativ auf die Kreditwürdigkeit auswirken.

Es ist von entscheidender Bedeutung, dass Einzelpersonen ihre Kreditwürdigkeit regelmäßig überwachen und die Faktoren verstehen, die zu ihrer Wertung beitragen. Durch die Aufrechterhaltung eines guten Kreditscores können Einzelpersonen ihre finanzielle Lage verbessern und ihre Chancen auf einen Kredit zu günstigen Bedingungen erhöhen.

Ein Kredit-Score ist eine dreistellige Zahl, die die Kreditwürdigkeit einer Person darstellt. Er spiegelt die finanzielle Vergangenheit einer Person wider, einschließlich ihrer Fähigkeit, Schulden zurückzuzahlen und mit Krediten verantwortungsvoll umzugehen. Die Kreditwürdigkeit spielt eine entscheidende Rolle im finanziellen Leben einer Person, da sie sich auf ihre Fähigkeit auswirkt, Kredite zu erhalten, sich günstige Zinssätze zu sichern und sogar eine Wohnung zu mieten.

Eine gute Kreditwürdigkeit ist wichtig, weil sie Kreditgebern und Finanzinstituten zeigt, dass Sie ein zuverlässiger Kreditnehmer sind. Eine höhere Kreditwürdigkeit deutet darauf hin, dass Sie Ihre Kredite mit größerer Wahrscheinlichkeit pünktlich und vollständig zurückzahlen werden. Dies kann zu niedrigeren Zinssätzen und besseren Konditionen für Kreditkarten, Hypotheken und Autokredite führen. Andererseits kann eine niedrige Kreditwürdigkeit die Bewilligung von Krediten oder Kreditkarten erschweren und zu höheren Zinssätzen und ungünstigeren Kreditbedingungen führen.

Außerdem ist die Kreditwürdigkeit nicht nur für die Kreditaufnahme wichtig. Sie können sich auch auf andere Aspekte Ihres Lebens auswirken, beispielsweise auf die Anmietung einer Wohnung. Vermieter prüfen häufig die Kreditwürdigkeit potenzieller Mieter, um deren finanzielle Verantwortung und Zuverlässigkeit festzustellen. Eine niedrige Kreditwürdigkeit kann dazu führen, dass der Vermieter Ihren Mietantrag ablehnt oder eine höhere Kaution verlangt.

Um eine gute Kreditwürdigkeit aufrechtzuerhalten, ist es wichtig, verantwortungsbewusst mit seinem Kredit umzugehen. Dazu gehört, dass Sie Rechnungen pünktlich bezahlen, das Guthaben auf Ihrer Kreditkarte niedrig halten und übermäßige Schulden vermeiden. Die regelmäßige Überprüfung Ihrer Kreditauskunft auf Fehler und betrügerische Aktivitäten ist ebenfalls wichtig, um sicherzustellen, dass Ihre Kreditwürdigkeit Ihre finanzielle Vergangenheit korrekt widerspiegelt.

Zusammenfassend lässt sich sagen, dass die Kreditwürdigkeit ein wichtiger Aspekt der persönlichen Finanzen ist. Sie wirken sich auf Ihre Fähigkeit aus, Geld zu leihen, sich günstige Konditionen zu sichern und sogar eine Wohnung zu mieten. Um eine gute Kreditwürdigkeit zu erhalten, müssen Sie Ihre Finanzen verantwortungsvoll verwalten und Ihre Kreditauskunft regelmäßig überprüfen.

Lesen Sie auch: Kommt Sling auf die ps5?

Wenn junge Erwachsene in die Welt der Erwachsenen eintreten, sind viele neugierig auf ihre finanzielle Gesundheit, einschließlich ihrer Kreditwürdigkeit. Kreditscores sind wichtig, da sie die Kreditwürdigkeit einer Person bestimmen und sich auf ihre Fähigkeit auswirken können, Darlehen, Hypotheken und Kreditkarten zu erhalten.

Für 18-Jährige ist die Aufnahme eines Kredits ein neuer und wichtiger Schritt auf ihrem finanziellen Weg. Auch wenn sie noch nicht auf eine lange Kredithistorie zurückblicken können, gibt es für sie dennoch Möglichkeiten, eine durchschnittliche Kreditwürdigkeit zu erreichen.

Im Durchschnitt sind die Kreditwürdigkeitswerte von 18-Jährigen im Vergleich zu älteren Altersgruppen eher niedriger. Das liegt vor allem daran, dass sie noch nicht genug Zeit hatten, eine solide Kredithistorie aufzubauen. Ihre begrenzte finanzielle Erfahrung und das Fehlen von Kreditkonten können zu niedrigeren Werten führen.

Wenn 18-Jährige jedoch proaktive Schritte zum Kreditaufbau unternehmen, können sie ihre Punktzahl mit der Zeit verbessern. Dazu gehört die Eröffnung einer Kreditkarte oder die Eintragung einer Nutzungsberechtigung für das Kreditkartenkonto eines Elternteils. Pünktliche Zahlungen und eine niedrige Kreditauslastung sind Schlüsselfaktoren für die Verbesserung der durchschnittlichen Kreditwürdigkeit.

Für 18-Jährige ist es außerdem wichtig zu wissen, dass ihre Kreditwürdigkeit nicht nur von ihren finanziellen Aktivitäten abhängt. Auch andere Faktoren, wie z. B. der berufliche Werdegang, das Einkommen und die Art der Kredite, die sie haben, können sich auf ihre durchschnittliche Kreditwürdigkeit auswirken.

Daher ist es für junge Erwachsene von entscheidender Bedeutung, verantwortungsvolle finanzielle Gewohnheiten zu pflegen und fundierte Entscheidungen zu treffen, wenn es um Kredite geht. Dies kann ihnen helfen, eine solide Kreditgrundlage zu schaffen und ihre durchschnittliche Kreditwürdigkeit mit der Zeit zu verbessern.

Lesen Sie auch: Einlösecodes verstehen: Alles, was Sie wissen müssen

Zahlungsverhalten: Einer der wichtigsten Faktoren, der die Kreditwürdigkeit beeinflusst, ist das Zahlungsverhalten. Dazu gehört, ob Zahlungen pünktlich geleistet wurden und ob Zahlungen versäumt wurden oder ausblieben. Verspätete Zahlungen oder verpasste Zahlungen können sich negativ auf die Kreditwürdigkeit auswirken.

Kreditauslastung: Die Kreditauslastung bezieht sich auf die Höhe des Kredits, den eine Person im Vergleich zu ihrem verfügbaren Kredit in Anspruch nimmt. Ein hoher Kreditausnutzungsgrad, d. h. eine hohe Kreditinanspruchnahme, kann sich negativ auf die Kreditwürdigkeit auswirken. Es wird im Allgemeinen empfohlen, die Kreditauslastung unter 30 % zu halten, um eine gute Kreditwürdigkeit zu erhalten.

Länge der Kredithistorie: Die Länge der Kredithistorie einer Person spielt ebenfalls eine Rolle bei der Bestimmung ihrer Kreditwürdigkeit. Eine längere Kredithistorie kann als vorteilhafter angesehen werden, da sie einen verantwortungsvollen Umgang mit Krediten nachweist. Personen, die gerade erst mit der Kreditvergabe beginnen, können allein aufgrund ihrer begrenzten Kredithistorie eine niedrigere Kreditwürdigkeit aufweisen.

Kreditarten: Die Arten von Krediten, die eine Person hat, können sich auf ihre Kreditwürdigkeit auswirken. Eine Mischung aus verschiedenen Kreditarten, wie Kreditkarten, Ratenkredite und Hypotheken, kann von Vorteil sein. Zu viele Konten oder eine starke Abhängigkeit von einer Kreditart können sich jedoch negativ auswirken.

Rezente Kreditanfragen: Auch die Anzahl der jüngsten Kreditanfragen kann sich auf die Kreditwürdigkeit auswirken. Wenn eine Person einen neuen Kredit beantragt, z. B. eine Kreditkarte oder ein Darlehen, wird in der Regel eine harte Anfrage in ihrer Kreditauskunft gestellt. Zu viele Kreditanfragen in letzter Zeit können für Kreditgeber ein Warnsignal sein, da sie auf finanzielle Instabilität oder eine Abhängigkeit von Krediten hinweisen können.

Öffentliche Aufzeichnungen: Öffentliche Aufzeichnungen, wie Konkurse, Steuerpfandrechte oder Urteile, können einen erheblichen Einfluss auf die Kreditwürdigkeit einer Person haben. Diese negativen Einträge verbleiben mehrere Jahre in der Kreditauskunft und können die Kreditwürdigkeit einer Person drastisch herabsetzen. Es ist wichtig, solche negativen Einträge zu vermeiden, um eine gute Kreditwürdigkeit zu erhalten.

Zusammenfassend lässt sich sagen, dass es mehrere Faktoren gibt, die die Kreditwürdigkeit einer Person beeinflussen können. Ein positives Zahlungsverhalten, die Steuerung der Kreditnutzung, der Aufbau einer längeren Kredithistorie, eine Mischung aus verschiedenen Kreditarten, die Minimierung der jüngsten Kreditanfragen und die Vermeidung negativer öffentlicher Einträge sind allesamt wichtig, um eine gute Kreditwürdigkeit zu erhalten.

Ein Kredit-Score ist eine dreistellige Zahl, die die Kreditwürdigkeit einer Person widerspiegelt. Sie wird auf der Grundlage der Kreditvergangenheit einer Person berechnet und von Kreditgebern verwendet, um das Risiko einer Kreditvergabe an diese Person zu bewerten.

Ein guter Kreditscore ist wichtig, weil er sich auf die Fähigkeit einer Person auswirken kann, Kredite, Kreditkarten und andere Formen von Krediten zu erhalten. Eine höhere Kreditwürdigkeit bedeutet in der Regel bessere Kreditbedingungen, niedrigere Zinssätze und günstigere Kreditoptionen.

Die durchschnittliche Kreditwürdigkeit von 18-Jährigen ist in der Regel niedriger als die durchschnittliche Kreditwürdigkeit von Erwachsenen insgesamt. Das liegt daran, dass sie nur eine begrenzte oder gar keine Kredithistorie haben. Die durchschnittliche Kreditwürdigkeit von 18-Jährigen kann variieren, liegt aber im Allgemeinen zwischen 630 und 650.

Ein 18-Jähriger kann eine gute Kreditwürdigkeit aufbauen, indem er verantwortungsvoll mit seinem Kredit umgeht. Dazu kann es gehören, sich eine gesicherte Kreditkarte zu besorgen, pünktliche Zahlungen zu leisten, die Kreditnutzung niedrig zu halten und übermäßige Schulden zu vermeiden. Für junge Menschen ist es wichtig, frühzeitig mit dem Kreditaufbau zu beginnen, um sich eine solide Kreditgeschichte aufzubauen.

Es gibt mehrere Faktoren, die die Kreditwürdigkeit eines 18-Jährigen mindern können. Dazu gehören verpasste oder verspätete Zahlungen, eine hohe Kreditauslastung, eine kurze Kredithistorie, die Beantragung zu vieler Kreditkarten oder Darlehen und ein hoher Schuldenstand. Es ist wichtig, dass sich junge Menschen dieser Faktoren bewusst sind und verantwortungsvoll mit ihren Krediten umgehen, um eine gute Kreditwürdigkeit zu erhalten.

Wie kann man Resident Evil Revelations mit 2 Spielern spielen? In Resident Evil Revelations können sich Spieler mit einem Freund zusammentun, um ein …

Artikel lesenKann ein Bildschirmbrand schlimmer werden? Das Einbrennen des Bildschirms ist ein häufiges Problem, das bei bestimmten Bildschirmtypen auftreten kann, …

Artikel lesenWie bekomme ich kostenlose V-Bucks? Bist du ein begeisterter Gamer und suchst nach einer Möglichkeit, kostenlose V-Bucks zu bekommen? Such nicht …

Artikel lesenWarum funktioniert mein linker Ohrhörer nicht? Wenn Sie Probleme mit dem linken Ohrhörer haben, während Sie Ihr Gaming-Headset verwenden oder Ihren …

Artikel lesenWas ist das beste Moveset für Lucario? Als eines der vielseitigsten und stärksten Pokemon vom Typ Kampf-Stahl ist Lucario eine beliebte Wahl für …

Artikel lesenWie viel kostet es, die Minigun der Heavy 12 Sekunden lang abzufeuern? Spielebegeisterte und Fans von actiongeladenem Gameplay, wir bringen euch …

Artikel lesen